É melhor vender imóvel para investir ou mantê-lo alugado?

Você tem essa dúvida? É bem provável que sim, pois se trata de uma das maiores dúvidas das pessoas. Não existe problema algum em optar por um ou outro, mas certamente uma dessas decisões trará um ônus muito maior para seu bolso.

Comprar ou Alugar?

Primeiramente, preciso fazer uma consideração muito importante: toda esta análise está sendo feita exclusivamente do ponto de vista financeiro. E nós sabemos que nem tudo em nossa vida deve ser decidido apenas pelo lado financeiro, pois existem grandes sonhos que queremos alcançar ou mesmo fatores pessoais que não podem ser calculados. Assim sendo, se você tem aquele “sonho da casa própria”, de poder ter um lar para chamar de seu, reformar como quiser ou qualquer que seja sua motivação, talvez este texto não vá mudar sua decisão.

Ainda assim, vai mostrar quão falsos são alguns mitos que existem sobre a compra da casa própria, como por exemplo, “o imóvel é financiado, mas é meu”. Sinto muito dizer isso, mas o imóvel não é seu. É do banco. Você é apenas um inquilino do banco durante os próximos 30 anos. Voltaremos a este assunto em alguns parágrafos.

Vou agora dividir nosso artigo em dois blocos:

- Alugar ou comprar imóvel à vista;

- Alugar ou comprar imóvel financiado.

Alugar ou comprar imóvel à vista?

Este é o caso mais simples de responder do ponto de vista financeiro. É também o caso mais difícil de ocorrer, pois infelizmente poucas pessoas poupam dinheiro para poder comprar um imóvel à vista.

Antes de fazer a comparação, preciso explicar o que é custo de oportunidade. O custo de oportunidade é um termo usado em economia para indicar o custo de algo em termos de uma oportunidade renunciada, ou seja, o custo causado pela renúncia do ente econômico, bem como os benefícios que poderiam ser obtidos a partir desta oportunidade renunciada ou, ainda, a mais alta renda gerada em alguma aplicação alternativa. Em outras palavras, o custo de oportunidade representa o valor associado a melhor alternativa não escolhida.

Complicado? Então vamos a um exemplo para clarear as ideias 🙂

Digamos que esteja interessado num imóvel que custa R$ 300 mil e que você possua este montante para comprá-lo à vista. Ao optar por comprá-lo à vista, o custo de oportunidade seria a rentabilidade deste montante investido numa aplicação financeira de baixo risco. Ou seja, se você opta por comprar este imóvel usando todo seu dinheiro, você está abrindo mão de uma rentabilidade líquida mensal próxima a R$ 2.500,00 (rentabilidade totalmente possível quando este artigo foi escrito, em junho/2015).

A grande pergunta é:

Com esta rentabilidade, seria possível alugar um imóvel equivalente e ainda sobrar dinheiro?

E a resposta é: muito provavelmente sim. É muito provável que você consiga alugar um imóvel avaliado em R$ 300 mil por menos de R$ 2.500/mês. Ouso dizer que provavelmente você até conseguiria alugar um imóvel avaliado em R$ 500 mil por este valor. A grande sacada, neste caso, é alugar o imóvel por R$ 1.500 e deixar a diferença (R$ 1.000) reinvestida, para compensar as correções inflacionárias do aluguel. Dessa forma, analisando exclusivamente o lado financeiro, é mais vantagem alugar que comprar um imóvel à vista.

Alugar ou comprar imóvel financiado?

Esta talvez seja realmente a maior dúvida da maioria das pessoas, pois como eu disse anteriormente, poucos podem comprar um imóvel à vista.

A principal premissa que muitos partem é que o valor pago no aluguel é dinheiro jogado fora. Em parte, isso é verdade. Trata-se de um valor que você disponibiliza mensalmente e que não volta para você. Por essa razão, as pessoas pensam que, ao comprar um imóvel financiado, mesmo pagando juros, ao menos estão investindo em algo próprio.

Em parte, isso também é verdade. Mas vamos mostrar alguns números para descobrir onde está o furo nesta conta…

Fiz uma simulação no site da Caixa utilizando os seguintes parâmetros:

- Valor do financiamento: R$ 143.548,67

- Prazo: 420 meses (35 anos)

- Juros efetivos: 9,30% a.a. + TR

- Sistema de amortização: SAC

Aqui cabe uma rápida explicação (que fará você entender um conceito absurdamente importante) sobre o SAC, ou sistema de amortização constante. Popularmente conhecido como o financiamento com parcelas decrescentes, trata-se de um sistema em que todo mês você amortiza exatamente o mesmo valor do saldo devedor. Com a redução do saldo devedor, os juros ficam menores com o passar dos meses e sua parcela também é reduzida. Ainda neste exemplo, a primeira parcela seria R$ 1.466,55 e a última, apenas R$ 369,32.

Lembra que eu falei que todo mês você amortiza exatamente o mesmo valor do saldo devedor? Pronto. Isso significa que a parcela final é exatamente o valor amortizado constantemente todos os meses. E, nas entrelinhas, sabe o que isso realmente significa? Que, nessa primeira parcela, apenas R$ 369,32 estão sendo efetivamente abatidos do seu saldo devedor. O restante (R$ 1.097,23) corresponde aos juros.

Em outras palavras, ao pagar uma parcela de R$ 1.466,55 neste financiamento, você está jogando fora quase R$ 1.100! Se a parcela fosse R$ 3 mil, seriam mais de R$ 2.200 jogados no lixo.

Você então deve estar se perguntando:

Já entendi que perco muito dinheiro num financiamento. Mas por que alugar seria mais vantajoso neste caso?

Obrigado por perguntar 🙂 Para explicar este caso, vou utilizar uma simulação que eu fiz no site da Caixa:

Neste exemplo, você estaria financiando um imóvel de R$ 361 mil, dando R$ 72,2 mil de entrada e financiando R$ 288,8 mil. A primeira parcela seria R$ 2.924,68 e a última seria R$ 717,73.

Lembrando que, neste caso, você já começaria jogando fora pagando juros de mais de R$ 2.200,00. Até aqui, tudo certo? Então vamos seguir…

Para alugar um imóvel de R$ 360 mil, provavelmente você conseguiria encontrá-lo por R$ 1.800/mês. Não é uma regra, mas geralmente o aluguel custa aproximadamente 0,5% do valor do imóvel. Neste caso, se você pudesse pagar uma prestação mensal de R$ 3 mil, mas decidisse alugar este imóvel por R$ 1.800,00, sobrariam mensalmente R$ 1.200 para você investir.

De cara, você já percebe o seguinte: ao invés de jogar fora mais de R$ 2.200 com os juros do financiamento, estaria jogando fora apenas R$ 1.800 com o aluguel. Mesmo com a redução do valor das prestações mensais, ainda assim vai compensar, pois seu investimento vai crescer mais que esta redução mensal. Caso você optasse por investir esta sobra a partir de agora, você conseguiria comprar este mesmo imóvel à vista em 15 anos.

Importante: fiz estes cálculos com juros de 6% ao ano, pois já estou descontando a inflação.

Então, agora, sua cabeça deve estar uma loucura total, com muitas dúvidas, não é isso? 🙂 Vou tentar responder algumas agora.

Por que esperar 15 anos para comprar um imóvel se posso financiar desde agora e o imóvel já será meu?

Ledo engano, meu caro. Você pensa que o imóvel é seu, mas ele é do banco. Você nada mais é que um inquilino do banco, onde o aluguel são as prestações mensais.

E não falo de forma figurativa, mas literal mesmo.O imóvel é a garantia do financiamento. Se ele não for cumprido, o banco pode (e vai!) tomar seu imóvel.

Mas, ainda assim, o imóvel não será meu depois que eu quitar?

Sim, o imóvel será seu após a quitação. Depois de 35 anos você terá um imóvel com 35 anos de idade. No caso de optar por alugar + investir a sobra, você teria sua casa própria num prazo de 15 anos.

E com um detalhe muito importante: você poderia comprá-lo novinho em folha, pois teria o montante para pagar à vista por um novo. Como disse antes, financeiramente falando, não vale a pena comprar em nenhum dos casos. Mas é melhor que seja à vista do que a prazo, caso você opte pela compra.

Conclusão

Olhando exclusivamente pelo ponto de vista financeiro, muito provavelmente valerá mais a pena alugar um imóvel a comprá-lo, seja à vista ou a prazo. Não posso afirmar isso com 100% de certeza pois existem fatores que não estão sob meu controle, como a valorização do imóvel, sua disciplina para investir mensalmente ou as aplicações que você escolheria para investir seu dinheiro. Ainda assim, me sinto confortável para recomendar que você pense duas vezes antes de tomar uma decisão de compra de valor tão elevado, sobretudo quando isso envolve financiamentos de longo prazo.

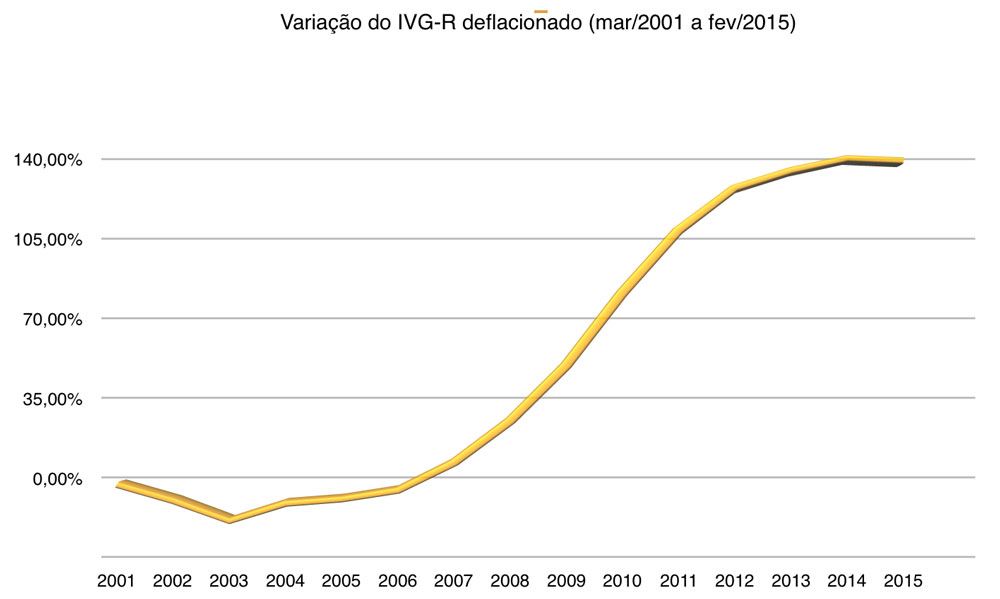

Em relação à valorização dos imóveis, observe o gráfico abaixo com com o IVG-R deflacionado acumulado:

O IVG-R, para quem não sabe, é o Índice de Valores de Garantia de Imóveis Residenciais Financiados, calculado pelo Banco Central.

Observe que, entre 2001 e 2006, a variação dos preços dos imóveis ficou abaixo da inflação. Já entre 2007 e 2014, os preços subiram acima da inflação. E, finalmente em 2015, os preços ficaram abaixo da inflação novamente.

Este gráfico mostra que, após descontarmos a inflação, a valorização imobiliária não é tão forte assim como muitos imaginam. 134,39% em 15 anos corresponde a 7,36% ao ano (taxa real, já descontada a inflação). Existem títulos públicos que pagam 6% ao ano + inflação. Além disso, o mesmo gráfico mostra que aquele crescimento dos últimos anos já não existe mais e em 2015 a variação dos preços dos imóveis ficou abaixo da inflação.

Veja que não estou fazendo nenhuma previsão. Estou apenas olhando para os dados históricos e apresentando minhas conclusões. Por essas razões, não acredito que a valorização nos próximos anos será como nos últimos 7 anos.

Tentei apresentar a maior quantidade de informações neste texto, mas algumas situações foram simplificadas, para facilitar a compreensão.

Fonte: Quero Ficar Rico